سکه نیوز

آخرین اخبار بازار سکه و ارز، قیمت روز بازار ، ارائه تحلیل و مشاوره توسط گروه ایران صرافسکه نیوز

آخرین اخبار بازار سکه و ارز، قیمت روز بازار ، ارائه تحلیل و مشاوره توسط گروه ایران صرافاهداف جدید شاخص بورس از منظر تکنیکال

به گزارش گروه بورس- هدیه لطفی: شاخص بورس تهران توانست از ابتدای سال جاری تاکنون رشد اعجابانگیز 18 هزار و 511 واحدی را به ثبت برساند و بازدهی خیرهکننده 6/48 درصدی را به سرمایهگذاران خود اعطا کند و به این ترتیب از تمامی بازارهای رقیب سبقت گیرد. به طوری که با صعودهای پیدرپی شاخص در ثلث اول سال، بورس توانست سودی معادل 5/2 برابر سیستم بانکی داشته باشد.

این در حالی است که به عقیده تحلیلگران تکنیکال بازار سرمایه روند رو به رشد شاخص در این مقطع پایان نخواهد یافت و فتح قله 60 هزار و 900 واحدی را در انتظار آن میدانند.

تاثیر مستقیم عملکرد فعالان بازار بر قیمت

و روندهای نموداریعرفان معتضد از تحلیلگران تکنیکالیست بازار سرمایه، در گفتوگو با خبرنگار ما اظهار کرد: هدف از تشکیل بازار سرمایه هدفمند کردن جریان سرمایهگذاری از طریق جذب اندوختههای بلا استفاده از سطح جامعه و تخصیص آنها به بخش تولیدی، خدماتی یا بازرگانی است. با این دید میتوان شاخص بازار سرمایه را تصویری از وضعیت اقتصادی جامعه در نظر گرفت، زیرا مکانیسم بازار سرمایه بهطور خلاصه، از یک طرف بر جذب اندوختهها (و در نتیجه نرخ بهره و تورم)، و از طرفی دیگر بر سطح اشتغال، تولید و تراز پرداختها اثر میگذارد. از آنجا که این اثر متقابل است پس هر چه مقادیر کمی شاخصهای اقتصادی یادشده به طور دقیق تر محاسبه و اعلام شوند، میتوان روند کلی و اهداف شاخص کل را بهتر پیشبینی کرد.

وی در ادامه افزود: از دید تکنیکال نیز حاصل عملکرد فعالان بازار هر چه باشد بر قیمت و روندهای نموداری اثر میگذارد، پس این دلیل قانعکننده است که قیمت حاصل عملکرد فعالان بازار و تصمیم گیری فعالان بازار در خصوص بهای قابل پرداخت در مقابل یک سهم، متاثر از دقت آنها در ارزیابی وضعیت و افق اقتصادی جامعه است که در صورت اتکا بر کمیتهای قابل اعتماد و شفاف بهتر انجام خواهد شد.

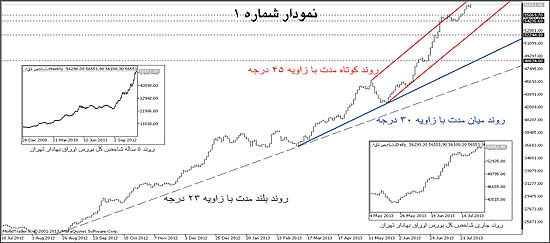

بررسی 3 گانه شاخصاین تکنیکالیست در ادامه اظهاراتش از دیدگاه تحلیل خطی، نمودار شاخص کل را در سه مرحله مورد بررسی قرار داد و گفت: همانطور که در نمودار شماره 1 مشاهده میشود، روند بلندمدت شاخص کل طی یک سال گذشته با شیب ملایم صعودی در جریان بوده و از بیستم اسفند ماه سال گذشته این جریان صعودی اندکی تقویت شد و قیمتها در کانال جدید میان مدت خود قرار گرفتند.

وی ادامه داد: این روند که همچنان جاری و معتبر است از چهارم خردادماه امسال وارد فاز جدیدی شد که با تقویت مجدد جریان صعودی توانست شیب خط روند را به 45 درجه افزایش دهد. همانطور که میدانید روندهایی با شیب 45 درجه از این جهت حائز اهمیت هستند که دارای بیشترین مقاومت در مقابل جریان مخالف و شکست در اثر کاهش ناگهانی قیمت هستند.

معتضد خاطرنشان کرد: اما با توجه به افزایش نمودار و نفوذ در خط کانال، دور از انتظار نیست که برای مدتی شاهد تعدیل این افراط و بازگشت شاخص تا سطح خط روند باشیم.

وی افزود: به عبارت دیگر، در صورت نزول شاخص کل، این حرکت اصلاحی تا مماس شدن شاخص بر خط روند طبیعی است اما شکست این روند کوتاهمدت میتواند اولین اخطار برای تشکیل یک روند نزولی محسوب شود که هماکنون برای پیشبینی چنین وضعیتی و سناریوهای متعاقب آن زود است.

تاثیر دیدگاه سهامدار در شکلگیری روندهای کوتاهمدت و میانمدتاین تکنیکالیست در پاسخ به این سوال که آیا پایان فصل مجامع میتواند حرکت شاخص را روانتر سازد؟ گفت: پاسخ به این سوال مستلزم نگاهی دقیقتر به نحوه محاسبه شاخص کل بورس اوراق بهادار تهران است؛ همانطور که میدانید شاخصهای بازار سرمایه از مجموع نوسانات قیمت سهام شرکتهای فعال در این بازار به دست میآیند که بر اساس «شیوه وزندهی» و «روش میانگینگیری» دستهبندی میشوند.

معتضد ادامه داد: شاخص قیمت سهام در بورس اوراق بهادار تهران شاخصی از نوع میانگین حسابی با وزنهایی برابر ارزش بازاری سهام شرکتها است که با نام بینالمللی تپیکس (TEPIX) شناخته میشود. این شاخص به گونه ای طراحی شده است که نوسانات قیمت سهام مورد معامله را (بر اثر ساز و کار عرضه و تقاضا) در بورس نشان میدهد. اما نکته مهم این است که بر اساس نحوه محاسبه شاخص و عامل تعدیلگر آن، تصمیمات اتخاذ شده در مجامع نیز به طور قطع میتوانند اثر مستقیم یا معکوس روی روند نوسانات شاخص داشته باشند.

وی در ادامه افزود: بر این اساس پرداخت سود نقدی سهام شرکتها، به کاهش قیمت سهام آنها پس از مجامع میانجامد و به دلیل اینکه روند شاخص کل بر گرفته از مجموع نوسانات قیمت تک سهمها است، پس دور از انتظار نیست که برای دوره ای شاهد رکود و حتی اندکی نزول شاخص کل پس از فصل مجامع باشیم.

معتضد خاطر نشان کرد: البته همانطور که گفته شد نیروی عرضه و تقاضا در بازار بسیار قدرتمند تر از سایر عوامل است و اگر خرد جمعی به این نتیجه برسد که روند صعودی شاخص هنوز به پایان نرسیده میتوانیم باز هم شاهد افزایش بیشتر آن باشیم.

وی در خصوص تاثیر گزارشهای سه ماهه صنایع مختلف بر بازار نیز اظهار کرد: وضعیت کلی بازار و روندهایی که در آن شکل میگیرند فقط حاصل تصمیم سهامداران و فعالان بازار هستند نه گزارشهای فصلی.

معتضد ادامه داد: اگر فعالان بازار همچنان امیدوار باشند که قیمت سهامشان به شکلی با ثبات رو به افزایش است هرگز حاضر به فروش سهامشان نخواهند بود، حتی اگر گزارشهای یادشده خلاف این مطلب را بیان کنند که این عدم عرضه خود مهمترین دلیل برای افزایش قیمت، استحکام بیشتر روند، افزایش تقاضا و تقویت جریان مثبت سرمایهگذاری خواهد شد.

وی در ادامه افزود: البته عکس این قضیه نیز صادق است و بارها شاهد تشکیل روندهای کوتاه مدت، اما قدرتمند نزولی در پی انتشار یک خبر یا گزارش مطلوب بودهایم که هرچند از نظر منطقی قابل توجیه نیست، اما نشان از حاکمیت خرد جمعی بر بازار دارد.

به عقیده اینجانب روندهای بلند مدت در پی انتشار اخبار و شاخصهای اقتصاد کلان، تغییرات نرخ بهره، وضعیت تورم، وضعیت اشتغال و در نهایت وضعیت تراز پرداختها رقم زده میشوند و گزارشهای فصلی صنایع در نهایت میتوانند در شکلگیری روندهای کوتاه و میان مدت موثر باشند.

این تحلیلگر در ادامه تصریح کرد:به هر حال گزارشهای هر آنچه که باشند (خرد یا کلان)، این باور عموم است که باید پذیرای آنها باشد و بر مبنای آن آینده را پیشبینی، و سرمایهگذاری کند. به بیان ساده، تجربه سهامداران از عملکرد شرکت در کنار ارائه گزارشهای فصلی دیدگاه مثبت یا منفی آنها را نسبت به سیاست اداره شرکت تقویت میکند، و در نهایت این دیدگاه سهامدار است که وضعیت کلی بازار را رقم خواهد زد، و گزارشهای فصلی به تنهایی در وضعیت یادشده تاثیری ندارند.

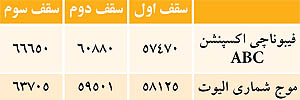

کشف قلههای جدیدشایان کرمی از دیگر تحلیلگران بازار سرمایه نیز در گفتوگو با دنیای اقتصاد به ارزیابی روند آینده شاخص پرداخت و گفت: با بررسی نمودار شماره 2 که نمودار شاخص کل بر مبنای روند روزانه مشخص است همانطور که مشاهده میشود از فیبوناچی اکسپنشن ABC برای تعیین سقفهای پیش روی شاخص استفاده شده که بر مبنای این قاعده، شاخص پس از شکست سقف 48 هزار و 300 واحد و 51 هزار و 800 واحد، سقف 57 هزار و 500 واحد را پیش روی دارد و در صورت شکست این سقف 60 هزار و 900 واحد، سقف بعدی شاخص است.

وی ادامه داد: در نمودار مزبور از شاخص RSI که قدرت حرکت شاخص را ارزیابی میکند استفاده شده است و بر این اساس در این شکل سه خط روند صعودی برای RSI به گونهای رسم شده که قدرت صعود شاخص را در سه رالی صعودی بیان میکند که دو رالی آن به پایان رسیده است که در این دو رالی صعودی، RSI دو سقف یکسان اما شاخص بورس تهران دو سقف بالاتر ایجاد کرده است که با دو خط عمودی 1 و 2 مشخص است.

کرمی در ادامه گفت: با توجه به اینکه شاخص بورس در روز شنبه گذشته سقف سوم خود را نیز ایجاد کرد و RSI سقفی پایینتر از سقفهای قبلی خود ایجاد کرده (خط عمودی 3) سومین واگرایی نیز پس از شروع روند صعودی از اواخر اسفند 91 شکل گرفته که نشاندهنده برگشت بازار از روند صعودی در کوتاه مدت و میان مدت است. همچنین در این شکل از سیستم معاملاتی ایچیموکو نیز استفاده شده است که بر مبنای آن خط کین جن سن افقی شده است که نشاندهنده بازماندن شاخص بورس از ادامه روند صعودی است.

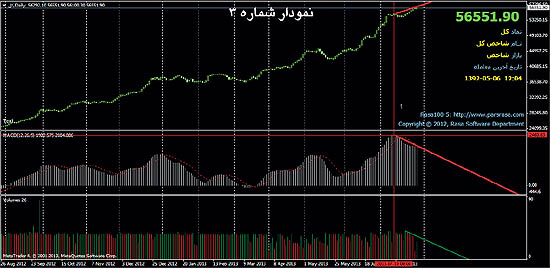

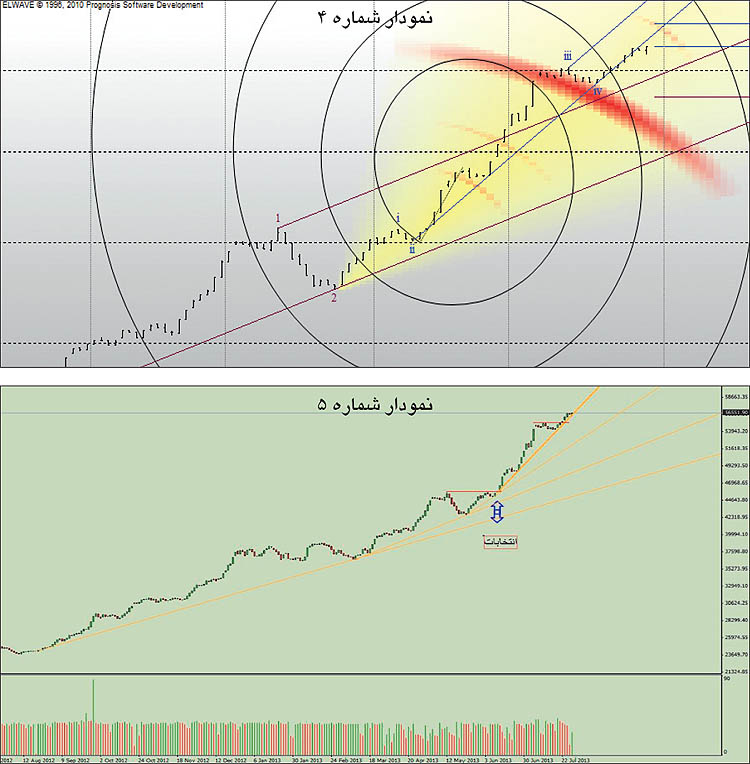

این تکنیکالیست در ادامه با اشاره به نمودار شماره 3 گفت: در این نمودار نیز نیز اندیکاتور MACD نیز همراه با حجم معاملات شاخص و روند شاخص بورس تهران مقایسه شده است که بر مبنای اندیکاتور MACD نیز در صورتیکه این اندیکاتور نتواند مانند شاخص بورس یک سقف جدید و بالاتر از خط عمودی رسم شده ایجاد کند یک واگرایی نیز در این اندیکاتور با روند شاخص شاهد خواهیم بود که منجر به برگشت از روند صعودی شاخص خواهد شد همچنین حجم معامات شاخص بورس در آخرین رالی صعودی رو به کاهش است که نشاندهنده تضعیف قدرت صعود شاخص است. کرمی ادامه داد: نمودار شماره 4 نیز به بررسی موج صعودی شاخص فقط از اواخر اسفند 91 تا کنون پرداخته ایم که بر مبنای این موج شماری موجهایminor و minute به اهداف اول خود رسیدهاند همچنین موج primary در آخرین موج جنبشی خود یعنی موج 5 است که در حال حاضر تنها اهدافی که برای این موج شماری در کوتاه مدت (minute) پس از شکست 56 هزار و 600 واحد میتوان در نظر گرفت برابر 58125 واحد و 59500 واحد برای این موج کوتاهمدت است که این موج ( minute )، موج پنجم از موج سوم موج minor است یعنی پایان این موج کوتاه مدت در واقع پایان موج میان مدت minor خواهد بود.

وی خاطرنشان کرد: تنها نکته در مورد موج minor این است که این موج هدف اول خود را رد کرده است. هدف دوم آن برابر 63 هزار و 705واحد خواهد بود اما با توجه به نزدیک شدن پایان موج کوتاهمدت به احتمال فراوان موج میان مدت وارد موج اصلاحی خود خواهد شد و چون موج سوم از موج primary است پایان یافتن موج صعودی میان مدت بعد از اصلاح موج چهارم به منزله پایان موج صعودی بلند مدت نیز خواهد بود.

این تکنیکالیست در ادامه تصریح کرد: به این ترتیب شاهد آخرین موجهای صعودی کوتاه مدت و میان مدت شاخص بورس تهران خواهیم بود.

وی خاطرنشان کرد: هم چنین در نمودار شماره 4 از اسپیرالها برای پیدا کردن زمانهای مهم که در آنها احتمال وقوع سقف یا کف در شاخص انتظار میرود استفاده شده است که با توجه به این الگو اواسط ماه آگوست و اواخر ماه ستامبر میتواند روزهای مهمی برای بورس تهران باشد.

ریسک سیستماتیک بازاراین تکنیکالیست در مورد وزن گزارشهای سه ماهه در صنایع مختلف و تاثیر آن روی شاخص نیز اظهار کرد: برای بررسی این موضوع میتوان از جنبه کلی و در قالب ریسک سیستماتیک بازار و تاثیر آن روی کلیه صنایع پرداخت؛در حال حاضر بزرگترین ریسک سیستماتیک بازار بورس تهران، شرایط سیاسی کشور از جمله تحریمها و کاهش روابط بینالمللی است که این امر تاثیر خود را روی نرخ ارز و کاهش ارزش ریال در نتیجه افزایش نرخ تورم گذاشته است که افزایش بسیاری از قیمت سهامهای بورس تهران ناشی از افزایش نرخ فروشها بوده است تا افزایش در مقدار تولید و فروش که این امر در کوتاه مدت شاید برای سهامداران سود آور باشد، اما در بلندمدت آثار مخربی بر اقتصاد کشور خواهد گذاشت که نمونه آن کاهش تولید ناخالص ملی خواهد بود.

کرمی ادامه داد: با روی کار آمدن دولت جدید چشمانداز رشد اقتصادی به واسطه نگرش به بهبود روابط بین المللی و کاهش تحریمها افزایش پیدا کرده است اما این تنها نوعی رایزنی و پیشبینی است و هنوز در صورتهای مالی شرکتها بهبود قابل توجهی از لحاظ طرف عرضه در اقتصاد ایجاد نشده است، در نتیجه شاید گزارش سه ماهه شرکتها و پایان فصل مجامع این هشدار را به سرمایهگذاران بورس تهران بدهد که تحت تاثیر شرایط روانی بازار خرید نکنند بهخصوص اینکه در بورس تهران فرااعتمادی که یکی از رفتارهای نابهنجار مالی است در بین سرمایهگذاران موج میزند و شاید با صورتهای مالی سه ماهه شرکتها با توجه به اینکه هنوز تغییری در راستای بهبود اقتصاد کشور شکل نگرفته است باعث شود سرمایهگذاران خطای پیش بینیهای خود را کاهش دهند این خطا وقتی ایجاد میشود که در اثر یک دیدگاه اقتصادی نسبت به یک سهم یا صنعت باعث افزایش بیرویه P/E سهم یا صنعت و در نتیجه کاهش آتی آن شود.

سقفهای پیش روی شاخص بورس تهران این تحلیلگر در ادامه اظهاراتش به سقفهای پیش روی شاخص بورس تهران اشاره کرد و گفت: از عوامل موثر در رسیدن شاخص به این سقفها یا برگشت بازار از روند صعودی (که در جدول زیر نمایان است) میتوان به روی کار آمدن دولت جدید و بازخورد بینالمللی آن، مذاکرات 5+1 و تصمیمهای نهایی در مورد تحریمها اشاره کرد که البته تا مشخص شدن همه این عوامل مهم احتمال رکود بازار در میان مدت با توجه به در نظر گرفتن نمودار شاخص و بررسی روانشناسی آن بسیار محتمل است.

تبعیت از قاعده کلی احسان حاجی از تحلیلگران بازار سرمایه نیز با اشاره به کندتر شدن صعودهای روزانه شاخص در روزهای اخیر گفت: بهرغم کاهش سرعت صعود شاخص در چند روز گذشته، شاهد عبور این دماسنج از مرز56هزار واحدی در سهشنبه هفته گذشته بودیم؛ همانطور که در نمودار شماره 5 نیز قابل مشاهده است، ابهامات و نگرانیهای قبل از انتخابات ریاست جمهوری برای شاخص، مرز 45 هزار و 800 واحدی را ساخته بود که با وجود دو بار صعود تا این محدوده توانایی و انگیزهای برای عبور را دارا نبود.

وی ادامه داد: اما اعلام نتایج انتخابات و ایجاد امید در بین سرمایهگذاران توانست طی چهل روز گذشته مرزهای پیدرپی و جدیدی برای شاخص رقم بزند.

حاجی در ادامه اظهار کرد: اما بر اساس قاعده تمامی بازارهای مالی، هر خیز، افتی را در پی خواهد داشت؛ همین قاعده کلی سبب شده تا بازار پس از عبور مقتدرانه خود از محدوده 54 هزار واحدی خود را کمی واجد شرایط خستگی و استراحت ببیند و از میزان صعودهای روزانه خود بکاهد.

رونق بازار در راه استاین تحلیلگر در ادامه با اشاره به پایان فصل مجامع و تاثیر مثبت این موضوع بر بازار گفت: عبور از فصل مجامع خاصیتی که همواره برای بازار داشته این است که سهامداران تکلیف خود را با بازار به روشنی میدانند و از شایعات و اخبار ناموثق از داخل شرکتها اندکی کاسته میشود. علاوه بر آن تعداد نمادهای فعال بازار به حداکثر خود رسیده و باعث رشد حجم معاملات بازار میشود که این مساله با برنامهریزی جدید سرمایهگذاران خرد و کلان بازار برای چینش جدید و تعیین ترکیب جدید سبد سرمایهگذاری همراه است.

حاجی خاطرنشان کرد: این تحولات به خودی خود باعث رونق بازار و افزایش نقد شوندگی شرکتها خواهد شد.

حاجی در ادامه اظهاراتش یکی دیگر از دلایل پیش رو برای رشد بازار را انتشار گزارشهای مثبت 3 ماهه شرکتها دانست و گفت: با توجه به اغلب سخنرانیها و گزارشها، بخش قابل توجهی از افزایشهای اخیر شاخص کل بورس به دلیل انتشار گزارشهای مثبت شرکتها و افزایش سودآوری آنها بوده است؛ از دید آماری رشد 50 درصدی را از ابتدای سال در شاخص شاهد بوده ایم، در حالی که در همین مدت پی بر ای کل بازار رشدی در حدود 25 درصد داشته است.

وی ادامه داد: بنابر این شاید بتوان گفت نیمی از سهم افزایش موجهای خرید گذشته متعلق به افزایش سودآوری شرکتها و نیم دیگر به دلیل امیدها و انتظارات سهامداران نسبت به بهبود اوضاع اقتصادی کشور است. افزون بر این، نمادهای زیادی هنوز فعالیت دوباره خودرا آغاز نکردهاند و روند تعدیلهای مثبت در سودآوری شرکتها کماکان ادامه خواهد داشت.

ورود شاخص به 60 هزار واحداین تکنیکالیست در ادامه در پاسخ به سوال خبرنگار ما مبنی بر اینکه مرزهای جدیدی که بورس تهران میتواند در مسیر خود شاهد باشد را در چه سطوحی ارزیابی میکنید؟ گفت: چنانچه واقعگرایانه به بازار نگاه کنیم هفته جاری و هفته بعد از آن زمانهای بسیار تاثیرگذار و مهمی برای بورس خواهند بود؛در هفته آینده، تحلیف دولت جدید و معرفی اعضای کابینه را پیش رو داریم که چشم تمامی سهامداران به این مساله دوخته شده است.

حاجی ادامه داد: بهرغم تمامی گمانهزنیها مبنی بر وجود تیم اقتصادی قوی و حرفهای در ترکیب کابینه نمیتوان تا اعلام رسمی آن در هفته آینده از چیزی مطمئن بود. بعد از معرفی اعضا، تایید آنها توسط مجلس نیز مرحله دیگری است که توجه بازار را به خود جلب خواهد کرد.

وی خاطرنشان کرد: بنابراین این عدم اطمینانی که در چند روز گذشته در بازار مشاهده میشود طی روزهای آینده نیز در بازار ادامه خواهد یافت و این ابهام از یک سو بیشترین دغدغه سرمایه گذاران است که مانع از خریدهای پرحجم و حرکتهای پر شتاب میشود و هم از سوی دیگر آنقدر جدی نیست که بتواند صفهای فروش سنگین در بازار ایجاد کرده و اصلاح قوی شاخص را در پی داشته باشد.

حاجی ادامه داد: بنابر این میتوان در کوتاهمدت روند حرکتی شاخص را طی چندروز آینده، حرکتی رو به جلو ارزیابی کرد بهاین معنی که نه حرکتهای پرقدرت صعودی و نه حرکتهای هیجانی ریزشی در بازار را متصور نخواهیم بود.

این تکنیکالیست در ادامه به بررسی شاخص در بلند مدت پرداخت و گفت: اما از منظر بلند مدت همانطور که در تحلیلهای گذشته نیز عنوان شده ودر تصویر نیز قابل رویت است روند حرکت شاخص کل با تشکیل خطوط حرکتی افزایشی با شیبهای تند شونده همراه بوده است.

وی ادامه داد: بنابر این شکست احتمالی خطوط روند نزدیکتر به شاخص، کماکان به عنوان یک اصلاح از روند قویتر افزایشی تلقی میشود و حتی نفوذ شاخص به محدوده کمتر از 50 هزار واحد نیز اعتبار روند صعودی بلند مدت آن را خدشهدار نخواهد کرد.

حاجی در ادامه گفت: بنابر این با وجود احتمال شکست خط روند نزدیکتر به شاخص (چهارمین خط رسم شده در نمودار) در کوتاهمدت و ورود به محدوده 54 هزار واحدی کماکان روند میان مدت و بلندمدت شاخص کل را افزایشی ارزیابی و اولین مرز روانی در دسترس را شاخص 60 هزار واحدی معرفی میکنم.

فاکتورهای مثبت در راه رشد بازار سرمایهشیما صالحی از دیگر تکنیکالیستهای بازار سرمایه نیز با بررسی سریهای زمانی، به پیشبینی روند آتی شاخص پرداخت و اظهار کرد: با بررسیهای مزبور پیشبینی میشود که روند میان مدت و بلندمدت شاخص در کانال خنثی و یا به صورت روند حاشیهای دنبال شود. وی ادامه داد: همچنین در بررسی موج شمار، روند میان مدت به انتهای موج اول الیوت که یک موج صعودی است نزدیک شده و انتظار داریم موج 2 الیوت که موجی اصلاحی محسوب میشود آغاز شود.

صالحی تصریح کرد: اما جریان مثبت هفته گذشته شاخص نشان داد انتظارات سرمایهگذاران از فتح قلههای جدید در کنار تزریق نقدینگی کارگزاریها و فعالان بازار میتواند ورود جریان میانمدت را به موج اصلاحی با وقفه مواجه کند.

این تحلیلگر تکنیکال در ادامه گفت: بر همین اساس از یک سو با تزریق نقدینگی و توقف نمادهای جذاب بازار، سایر نمادهای کم طرفدار جان تازهای گرفتند و جو بازار را به سمت و سوی رشد بیشتر هدایت میکنند و از سوی دیگر گزارشات سه ماهه شرکتها جذابیت بازار سرمایه را تداوم بخشیده است تا آنجا که خود موجبات به تاخیر افتادن فاز استراحت قیمتها را موجب میشود ولی با توجه به جریان شاخص در سال 92 که با ادامه تعادل صعودی پیشبینی میشود نباید از برخی کاتالیزورها در تقویت این موج مثبت غافل شد.

صالحی در ادامه با اشاره به گزارشهای سه ماهه شرکتها گفت: با عنایت به گزارشهای سه ماهه مثبت و پوششدهی مناسب سود شرکتها که همیشه از فاکتورهای مهم و بنیادی بازار برای فعالان محسوب میشود میتوان گوشه چشمی هم به بهبود فضای سیاسی بینالملل به عنوان یک عامل موثر رفتاری برای جذب و حفظ فضای امن سرمایهگذاری در بازار اشاره کرد همچنین تلاشهای دولت آمریکا برای برقراری مذاکرات دوباره با دولت ایران و به خصوص از سرگیری مذاکرات هستهای با رویکرد مثبت، هم خود از مهمترین نقاط عطف سیاست بینالملل است که همگی در فضای فعلی بورس تهران قابل مشاهده است.